Geschenke stellen eine nette Geste dar – auch im Geschäftskontext. Doch gerade dort ist es wichtig, einige Regeln zu beachten. Sofern das Unternehmen sich nicht mit der aktuellen rechtlichen Lage auseinandergesetzt hat, kann sich das zulasten des Arbeitnehmers auswirken.Daher erfahren Sie in diesem Beitrag, was Sie vor dem Schenken wissen sollen.

Geschenke an Kunden und Geschäftspartner – Was gilt für Sender?

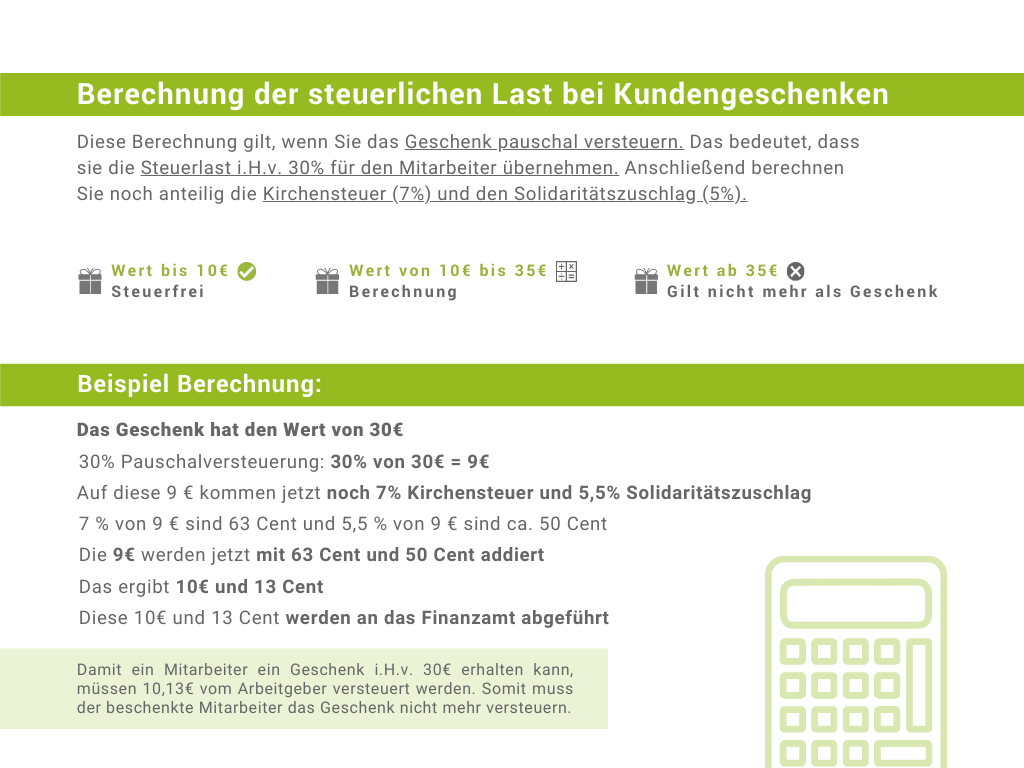

Im Jahr 2022 haben sich die Regeln in Bezug auf Geschenke an Kunden nicht sonderlich geändert. Weiterhin gilt, dass Geschenke unter einem Wert von 10 €, nicht versteuert werden müssen. Diese gelten als Streuwerbeartikel. Anders sieht es bei Geschenken von einem Wert von 10 € bis 35 € aus. Diese gilt es zu dokumentieren und steuerrechtlich kenntlich zu machen. Es muss im Falle einer Kontrolle ersichtlich sein, an wen die Geschenke verschickt wurden. Daher ist es ratsam, alle Geschenke in Form einer Excel Tabelle zu dokumentieren. Als Arbeitgeber darf man Geschenke bis zu einem Wert von 35 € auch als Betriebsausgabe kenntlich machen. Wird dieser Wert überschritten, so besteht diese Möglichkeit nicht mehr. Sie sollten weiter die einfache Regel: 35 € pro Kopf und pro Jahr kennen. Diese besagt, dass sie jedem Mitarbeiter Geschenke bis zu einem Wert von 35 € schenken dürfen. Inbegriffen ist hierbei auch die Umsatzsteuer. Weiteres können Sie im Einkommenssteuergesetz (EStG, unter Paragraf 27b) nachlesen.

Geschenke an Kunden – Was gilt für den Empfänger?

Als Empfänger eines Geschenkes sollten Sie ein paar wenige, aber wichtige Regeln beachten: Sofern das Unternehmen das Geschenk pauschalisiert hat, müssen Sie nichts Weiteres unternehmen. Andernfalls sind Sie dazu verpflichtet, das Geschenk als Geschäftseinnahme zu versteuern und zu dokumentieren. All dies gilt bei Geschenken zwischen einem Wert von 10 € und 35 €. Weiterhin dürfen Sie Geschenke unter 10 € als Streuwerbeartikel ohne jegliche Deklaration genießen. Pauschalversteuerung – Bedeutung: Normalerweise pauschalisiert das Unternehmen das Geschenk. Andernfalls hinterlässt er dem Empfänger die Steuerlast, was üblicherweise nicht getan wird.

Folgendes Rechenbeispiel verdeutlicht das Phänomen: Angenommen, Sie wollen ein Geschenk im Wert von 20 € überreichen. Sie entscheiden sich für die Pauschalversteuerung und müssen im Zuge dessen das Geschenk mit 30 % versteuern. Im Anschluss beziehen Sie noch die Kirchensteuer und den Solidaritätszuschlag mit ein. Das sieht wie folgt aus: 30 % von 20 € sind 6 €. Anschließend addieren wir die 7 % Kirchensteuer, also 42 Cent und den 5,5 % Solidaritätszuschlag, also 33 Cent, hinzu. Das ergibt: 6,75 €. Somit haben Sie im Folgenden pauschalisiert. Diesen Betrag von 6,75 € müssen Sie dem Finanzamt überweisen. Es ist wichtig, ihren Geschäftspar ner über ihre Pauschalisierung zu informieren, sodass dieser keine doppelte Pauschalisierung vornimmt. http://www.source-werbeartikel.com

ner über ihre Pauschalisierung zu informieren, sodass dieser keine doppelte Pauschalisierung vornimmt. http://www.source-werbeartikel.com

Gesetzeslage bei Mitarbeitergeschenken: In Bezug auf Geschenke an Mitarbeiter hat sich im Jahr 2022 einiges verändert. Näheres dazu können Sie unter steuerliche Behandlung von Mitarbeitergeschenken nachlesen. Geschenke an Kunden zusammengefasst: Es gilt, dass Sie Geschenke erst ab einem Wert 11 € versteuern müssen. Bis zu einem Betrag von 35 € besteht die Pflicht, das Geschenk entweder vom Sender oder vom Empfänger zu pauschalisieren. Beiderseits muss das Geschenk jedoch dokumentiert werden. Weiterhin dürfen Sie jenes Geschenk bis zu einem Wert von 35 € als Geschäftsausgabe kenntlich machen.

Wichtig: Das Portal personal-wissen.net stellt lediglich eine allgemeine Informationsplattform dar. Konkrete Anfragen von Lesern können nicht beantwortet werden, da es sich dabei um Rechtsberatung handeln würde. Falls Sie eine individuelle Rechtsfrage haben sollten, wenden Sie sich bitte an einen Rechtsanwalt oder an die Rechtsabteilung Ihrer Firma. Vielen Dank für Ihr Verständnis.